Ипотечный договор

Ипотека — удобный и доступный способ улучшить жилищные условия или приобрести нежилую недвижимость.

➕ нет необходимости копить необходимую для покупки сумму;

➕ доступны различные программы кредитования, которые отличаются условиями выплаты кредита и требованиями к заемщику;

➕ можно установить комфортный ежемесячный платеж для погашения задолженности.

При оформлении ипотеки стороны подписывают ипотечный договор. Про особенности этого документа и где регистрируется договор ипотеки расскажем в статье.

Что такое договор ипотеки

Договор ипотеки — официальный документ, который подтверждает получение средств под залог недвижимости, фиксирует условия соглашения и порядок погашения займа. Стороны по договору ипотеки — кредитор, который по условиям соглашения является залогодержателем, и заемщик — залогодатель.

В качестве залогового имущества выступает недвижимость, которую приобретает заемщик, или которая уже находится в собственности самого заемщика, его поручителя или залогодателя. Например, можно не только купить квартиру в ипотеку, но и получить деньги под залог собственного жилья, или жилья родственников.

Виды ипотеки и особенности оформления сделок

В зависимости от документов, на основании которых оформляется соглашение между заемщиком и кредитором, в международной практике разделяется ипотека:

🔷 в силу договора;

🔷 в силу судебного акта (отсутствует в РФ).

На правовом уровне, в соответствии с законом Российской Федерации «Об ипотеке» прописаны два вида ипотеки:

| В силу закона | В силу договора |

|---|---|

| Возникает в случае покупки недвижимости в ипотеку или рассрочку. В первом случае возникает обременение в пользу банка, во втором — в пользу продавца, которое будет снято после полного расчета. | Возникает на основании соглашения, которое заключается между участниками ипотечной сделки. |

| Договор закрепляет права кредитора — залогодержателя, которому предоставляется преимущественное право взыскать данную сумму займа за счет должника (залогодателя). |

Ипотека в силу судебного акта. Оформляется по решению суда и, в большинстве случаев, предполагает передачу прав на имущество должника кредитору в счет уплаты выданного ранее займа. В российском законодательстве такой вид ипотечных соглашений не предусмотрен, но существует в ряде европейских стран, в частности, во Франции.

Оформление соглашения и регистрация ипотеки в силу договора проходит по желанию сторон в любое время. Ипотека в силу закона — самая распространенная форма ипотеки. Сейчас в России более половины всех сделок по покупке недвижимости относят к этой категории.

Все виды ипотечного кредитования разработаны для достижения единой цели — обеспечить возможность получения кредитных средств под залог имущества.

Какие сведения включает ипотечный договор

Список сведений, которые должны быть указаны в ипотечном договоре, зафиксированы в ст. 9 федерального закона № 102-ФЗ «Об ипотеке». Согласно этому нормативно-правовому акту, документ включает следующие данные про:

📝 кредитора и заемщика;

📝 общей сумме займа, размере ежемесячного платежа, процентной ставке и сроках погашения ипотечного кредита;

📝 предмет ипотеки — наименование, расположение и описание объекта, которое необходимо для его идентификации (например, ипотечный договор при покупке квартиры должен включать полный адрес объекта, общую площадь жилья и количество комнат);

📝 право залогодателя распоряжаться имуществом в качестве залога — выписка из документов на право собственности;

📝 стоимость залогового имущества — взятая из заключения об оценке недвижимости, выраженная в денежном эквиваленте;

📝 срок исполнения обязательств заемщика.

Если обязательство подлежит исполнению по частям, то в ипотечном договоре прописывают периодичность и размер платежей, которые идут на погашение задолженности.

Особенности ипотечного договора

📌 Заемщик имеет доступ и может использовать залоговое имущество на протяжении всего срока действия соглашения.

📌 В некоторых случаях банк может запретить использовать залог для получения дополнительных кредитов, прописать других людей в квартире, сдавать жилье, в некоторых случаях — проводить перепланировку и переустройство помещений.

📌 Заключается в письменной форме, в соответствии со статьей 432 ГК РФ не может быть заключен, если кредитор и заемщик не пришли к соглашению по всем пунктам сделки.

Подлежит ли государственной регистрации договор ипотеки

До 2014 года государственная регистрация договора ипотеки в Росреестре была обязательным условием оформления сделки. 1 июля 2014 года в законодательство РФ были внесены поправки, которые изменили порядок регистрации залога и переход прав кредитора к другому лицу. Все ипотечные сделки, которые оформляются после 2014 года, не подлежат госрегистрации. Вместо этого, в органы Росреестра проводят соответствующую процедуру по отношению к недвижимости, которая передается в ипотеку.

Процедура регистрации прав на недвижимость в Росреестре — это юридический акт, который подтверждает факт обременения на имущество. Правовые основы регистрации зафиксированы в законе № 367-ФЗ «О внесении изменений в часть первую ГК РФ и признании утратившими силу отдельных законодательных актов (положений законодательных актов) РФ.

Кроме отмены регистрации ипотечного договора, процедура претерпела следующие изменения:

✅ дополнительные соглашения по сделке не подлежат регистрации;

✅ госпошлина оплачивается по каждой регистрационной операции, а значит по каждому объекту недвижимости, который включен в сделку;

✅ факт госрегистрации подтверждает соответствующая отметка в ипотечном договоре, а при проведении кредитной операции в силу закона — в документе, который подтверждает право собственности на недвижимость;

✅ для оформления согласие супруга залогодателя не требуется.

Нужно ли регистрировать договор ипотеки при покупке по ДДУ

При покупке квартиры на этапе строительства новостройки вы становитесь участником долевого строительства и подписываете договор долевого участия — ДДУ. В этом случае, в качестве залога выступают права требования к застройщику.

Регистрация этого документа и оплата государственной пошлины — обязательное условие при заключении договора долевого участия. Если договор ДДУ не зарегистрирован , сделка не имеет юридической силы и ваши права в качестве дольщика не защищены.

Документы необходимые для регистрации договора ипотеки

📃 Оригинал подписанного ипотечного договора и его копия;

📃 договор купли-продажи недвижимости;

📃 акт приема-передачи имущества;

📃 документы, которые подтверждают право собственности на объект;

📃 заявления установленного образца от заемщика и кредитора;

📃 квитанция об уплате госпошлины;

📃 при наличии, документы-приложения к основному тексту договора.

Важно! Без квитанции об уплате госпошлины, органы Росреестра не примут заявление и пакет документов на регистрацию.

После регистрации прав на недвижимость при оформлении ипотечного займа, органы Росреестра передают копию договора в свой архив. Если в процессе сделки была выдана закладная, в архив направляют и копию оригинала закладной.

Госпошлина за регистрацию ипотеки

В соответствии со статьей 11 Закона N 122-ФЗ за проведение государственной регистрации любой юридически значимой процедуры взимается пошлина. Размер госпошлины зависит от того, кто участвует в сделке — юридическое или физическое лицо, а также от типа и условий самого соглашения.

В большинстве случаев тарифы для юридических лиц значительно превышают госпошлину, которая начисляется физическим лицам. Точные цифры приведены в таблице.

Размер госпошлины за регистрацию ипотеки

| Для физических лиц | Для юридических лиц | |

|---|---|---|

| Регистрация прав на недвижимости | 2 000 | 22 000 |

| Регистрация ипотеки | 1 000 | 4 000 |

| Выписка ЕГРП | 350 | 1 000 |

| Внесение изменений в ипотечную запись | 350 | 350 |

| Регистрация смены владельца закладной | 350 | 350 |

| Регистрация смены залогодержателя | 1 600 | 1 600 |

Важно! По закону предусмотрены два условия, которые освобождают от уплаты госпошлины. Первое — это возникновение ипотеки в силу закона, второе — необходимость погасить внесенную ранее регистрационную запись.

Порядок регистрации

✒ Залогодатель и залогодержатель подают совместное заявление в органы Росрегистрации.

✒ К заявлению прилагается пакет необходимых документов и выписок.

✒ Проверка документов занимает от 1 дня при электронной регистрации сделки, 3 дня через нотариуса, 5 дней при передаче документов в росреестр, 7-9 дней при оформлении через МФЦ.

✒ В случае положительного решения, в регистрационную запись и на договор ипотеки вносится надпись установленного образца. Отметка о госрегистрации недвижимости содержит: полное название государственной службы, которая провела регистрацию, дату, место и номер регистрации. Данные заверяются подписью должностного лица и скрепляются печатью.

От чего зависит срок регистрации договора ипотеки

Скорость проверки заявления и документов в органах Росрегистрации от того, право собственности на какой вид недвижимого имущества необходимо заверить:

📅 до 15 рабочих дней — при покупке земельного участка;

📅 до 5 рабочих дней — при приобретении жилого помещения;

📅 до 5 рабочих дней — в случае с ипотекой на основании договора.

Максимальный срок приостановки процесса госрегистрации ипотечной сделки — до 1 месяца. Такая мера вводится если:

❕ пакет предоставленных документов неполный;

❕ документы не соответствуют законодательству РФ;

❕ возникли сомнения в подлинности предоставленных бумаг и необходима дополнительная проверка.

Процедура регистрации ипотечного договора может быть приостановлена на неопределенный срок, если в ходе проверки выявлены свидетельства того, что по недвижимости идут судебные споры или наложено взыскание.

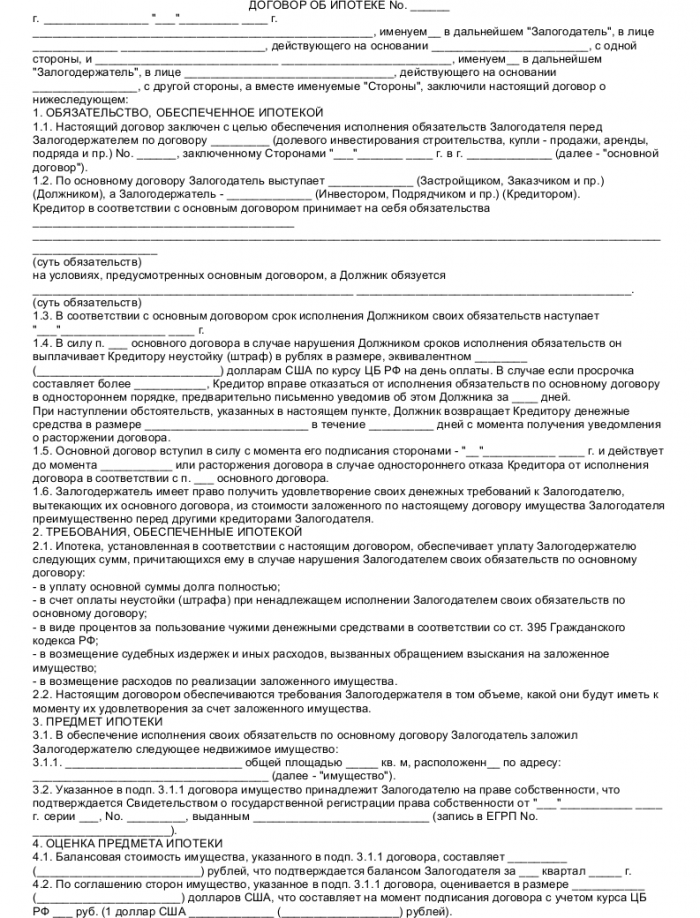

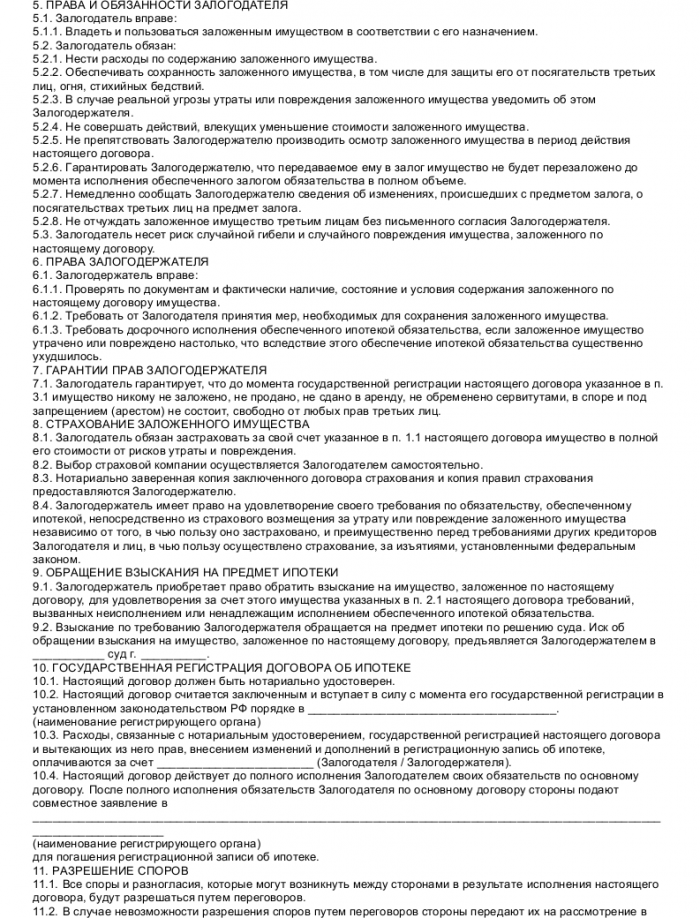

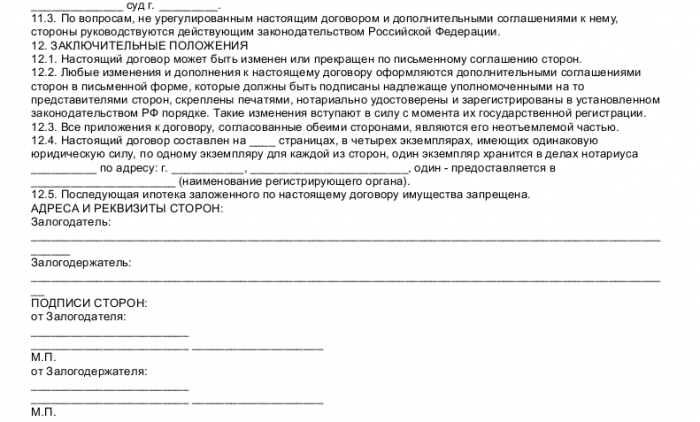

Договор ипотеки – соглашение о залоге недвижимого имущества между залогодержателем (кредитор) и залогодателем (заемщик).

Законодательство предусматривает определенные требования к содержанию договора ипотеки. Согласно ст. 9 федерального закона № 102-ФЗ от 16 июля 1998 года «Об ипотеке», в документе должны быть указаны предмет ипотеки, его оценка, существо, размер и срок исполнения обязательства, обеспечиваемого ипотекой. Договором также может быть предусмотрена возможность обращения взыскания на заложенное имущество во внесудебном порядке, указаны условия и порядок его реализации при обращении взыскания на предмет залога по решению суда.

Предмет залога определяется в договоре следующим образом: его наименование, местонахождение и достаточное для его идентификации описание. К тому же в документе должны быть указаны право (собственность, аренда и др.), в силу которого имущество, являющееся предметом ипотеки, принадлежит залогодателю, и орган государственной регистрации, зарегистрировавший это право.

Оценочная стоимость залога определяется сторонами договора и указывается в документе в денежном выражении.

Обязательство, обеспечиваемое ипотекой, должно быть названо в договоре с указанием его суммы, основания его возникновения и срока исполнения. Если такое обязательство подлежит исполнению по частям, то в соглашении должны быть указаны сроки (периодичность) соответствующих платежей и их размеры либо условия, позволяющие определить эти размеры. То есть договор должен содержать сведения о том, кто является кредитором и заемщиком, о сумме и сроке кредита, процентной ставке, размере ежемесячных платежей и порядке погашения займа.

Договор ипотеки заключается в письменной форме и подлежит государственной регистрации. Соглашение вступает в силу с момента его регистрации. Если права залогодержателя удостоверяются закладной, то это обязательно должно быть отражено в документе, иначе его не зарегистрируют.

Заемщик имеет право пользоваться предметом залога в течение всего срока действия договора. При этом он не может без предварительного письменного согласия банка передавать заложенное имущество в последующую ипотеку, обременять предмет залога имущественными правами третьих лиц, регистрировать по адресу его местонахождения каких-либо лиц (кроме указанных в договоре), сдавать его внаем, а также иным образом обременять предмет ипотеки. Переустройство и перепланировка осуществляются также после получения такого согласия от кредитора.

Залогодатель обязан принимать меры, необходимые для сохранения заложенного имущества и поддержания его в надлежащем состоянии; своевременно уплачивать налоги, сборы, коммунальные и иные платежи, связанные с пользованием предмета ипотеки; обеспечивать по первому требованию кредитора беспрепятственный доступ представителей банка к предмету залога и пр.

Кредитор имеет право по документам и фактически проверять наличие, планировку, сохранность и качество предмета ипотеки, потребовать досрочного исполнения обеспеченного ипотекой обязательства или обратить взыскание на предмет залога в случаях, предусмотренных договором ипотеки и установленных законодательством РФ.

Залогодержатель обязан уведомлять заемщика о передаче прав по закладной, с указанием даты передачи прав и лица, которому они переданы.

После исполнения заемщиком всех обязательств по договору ипотеки обе стороны соглашения подают в орган, осуществляющий государственную регистрацию прав на недвижимое имущество и сделок с ним, заявление о снятии с предмета залога обременения ипотекой, т. е. запись о регистрации ипотеки погашается. Закладная в таком случае аннулируется.

С началом перехода России к цифровой ипотеке и введением электронных закладных предполагается, что в ближайшем будущем ипотечные договоры будут заключаться онлайн при помощи смарт-контрактов.

Добавлено в закладки: 0

Ипотека (залог недвижимости) – один из самых популярных и безопасных для залогодержателя типов залога, поэтому его применение в России получило широкое распространение. Договор ипотеки обеспечивает обычно договоры займа, кредитные договоры и другие обязательства. Обеспечение означает, что при неисполнении условий главного обязательства, кредитор может предъявить требование о том, чтобы взыскать сумму долга благодаря заложенному недвижимому имуществу и иметь перед другими кредиторами преимущество (статья 334 Гражданского Кодекса РФ).

Ипотека (залог недвижимости) – один из самых популярных и безопасных для залогодержателя типов залога, поэтому его применение в России получило широкое распространение. Договор ипотеки обеспечивает обычно договоры займа, кредитные договоры и другие обязательства. Обеспечение означает, что при неисполнении условий главного обязательства, кредитор может предъявить требование о том, чтобы взыскать сумму долга благодаря заложенному недвижимому имуществу и иметь перед другими кредиторами преимущество (статья 334 Гражданского Кодекса РФ).

Ипотекой можно обеспечить действительное требование. Ипотека зависима от основного обязательства, при прекращении или недействительности главного обязательства она является недействительным или договор прекращается.

Предмет ипотеки

Предмет договора ипотеки – недвижимое имущество, которое указано в пункте 1 статьи 130 Гражданского Кодекса РФ, права на него зарегистрированы в порядке, который установлен для госрегистрации прав на недвижимое имущество и сделок, проводимых с ним. Приведем примеры главных типов имущества, которые указываются в договоре ипотеки:

- предприятия, а также сооружения, здания и другое недвижимое имущество, которое используется в предпринимательской деятельности;

- земельные участки, кроме земельных участков, которые указаны в статье 63 ФЗ “Об ипотеке”;

- гаражи, садовые дома, дачи и другие строения потребительского назначения;

- квартиры, жилые дома, части квартир и жилых домов, которые состоят из одной или нескольких изолированных комнат;

- недвижимое имущество, незавершенное строительством (пункт 1 статьи 5 ФЗ “Об ипотеке” );

- морские и воздушные суда, космические объекты, суда внутреннего плавания.

Предмет ипотеки должен принадлежать на праве хозяйственного ведения или на праве собственности залогодателю (пункт 2 статьи 335 Гражданского Кодекса РФ). При залоге недвижимого имущества, которое принадлежит залогодателю на праве хозяйственного ведения, необходимо согласие собственника недвижимого имущества (пункт 2 статьи 295 Гражданского Кодекса РФ).

Сторонами в залоговых отношениях выступают залогодержатель и залогодатель.

Залогодержателем является кредитор по обеспечиваемому залогом обязательству, то есть лицо, которому передается в залог имущество.

Залогодателем может выступать как непосредственно должник, так и третье лицо, которое передает имущество в ипотеку для обеспечения главного обязательства.

Договор ипотеки должен всегда заключаться в письменной форме. Его необходимо регистрирпвоать в государственном учреждении, без госрегистрации он считается не заключенным. Потому договор ипотеки становится юридически действительным от момента госрегистрации. Договор в большинстве случаев заключается при помощи составления одного документа, который подписывается всеми сторонами. Бланк договора ипотеки по соглашению сторон можно также нотариально удостоверить. У нотариального удостоверения образца договора ипотеки есть два преимущества. Первое – документы может подавать в регистрирующий орган только одна сторона, а не обе стороны. Второе – в регистрирующий орган документы может подать и нотариус.

Договор ипотеки регулирует глава 23 Гражданского Кодекса РФ (статьи 334-358), федеральный закон от 16.07.1998 г. N 102-ФЗ “Об ипотеке (залоге недвижимости)”, и подзаконными актами.

Ипотека может появиться в двух случаях:

1) при наступлении обстоятельств, с которыми закон связывает появление права залога (ипотека ввиду закона);

2) при оформлении договора ипотеки (так называемая договорная ипотека).

Ипотека ввиду закона появляется в таких случаях:

1) при отчуждении по договору ренты объекта недвижимости (статья 587 Гражданского Кодекса РФ);

2) при продаже в кредит недвижимости (пункт 5 статьи 488 Гражданского Кодекса РФ);

3) при оформлении договора о долевом строительстве в ипотеке находятся последовательно: земельный участок (право аренды участка), здание (помещения в здании), незавершенный строительством объект (статья 13 Федерального закона от 30 декабря 2004 г. N 214-ФЗ “Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации” );

4) при приобретении за счет кредита (целевого займа) земельного участка (статья 64.1 ФЗ “Об ипотеке”);

5) при морском залоге (глава 22 КТМ РФ).

6) при строительстве или приобретении нежилого помещения благодаря кредиту (целевому займу) (ст. 77 ФЗ “Об ипотеке”);

Ипотека ввиду закона появляется от момента госрегистрации (ст. 11 ФЗ “Об ипотеке”). Еще необходимо учитывать, что залогодатель и залогодержатель при желании при законной ипотеке может заключить договор, чтобы сделать более конкретными условия соглашения.

Образец договора ипотеки

Договор ипотеки — договор, который предусматривает специализированные имущественные меры, которые побуждают стороны к реальному и точному выполнению обязательств в отношении ипотеки судна.